美国十大电子公司政府采购电子卖场设计公司,分别在上交所主板和科创板、深交所主板和创业板,以及交易所上市。我们根据这些上市公司的2022年财务报告(若尚未发布正式财报,我们采取估算的方法),挑选其中具有代表性的财务数据,包括过去三年(2022/2021/2020)的营收和利润、研发人员人数、研发投入占营收的比例,以及累积专利数量(仅统计发明专利)等。

AspenCore分析师团队基于专有的量化分析模型,对以上数据进行深入和全面的分析,以“综合实力”和“增长潜力”两个关键指数对这100家公司进行了排名。现对这两个指数进行简要说明:

综合实力:主要由三个指标按不同的权重来加权体现,分别是2022年营收、净利润,以及人均创收(营收除以研发人员总数)。研发人员是IC设计公司最重要的资源,人均创收代表了公司的资源利用效率。

增长潜力:影响公司未来增长的因素有很多,我们认为过去3年的营收和利润增长率稳定性是重要参数;研发投入占营收的比例预示着公司未来新技术和新产品的市场竞争力;累积的发明专利数量虽然不能代表公司的真正技术实力,但也算一个预示未来增长的可衡量指标。

这些指标按不同权重加权,根据量化模型得到综合实力和增长潜力指数。这两个指数相加得到一家公司的综合加权指数,该指数仅代表这家公司在这100家上市公司中的相对排名,并不能预示其股票市场表现。

跟去年不同的是,今年我们将这100家公司按技术类别进行了细分,共分为12个类别,分别是:IDM、EDA/IP、MCUPMIC、无线连接、处理器传感器、功率器件、存储器、通信网络,以及AI芯片。IDM是指同时拥有晶圆制造厂和芯片设计业务的半导体公司;EDA/IP供应商虽然不是IC设计公司,但也是IC设计领域的重要价值节点,因此我们将这个细分领域的厂商也归入IC设计公司范畴。

我们所挑选的这100家公司都是IC设计公司(包括Fabless和IDM,EDA和IP公司也算在内),但不包括晶圆代工厂商(Foundry)、封装测试厂商(OSAT),以及半导体设备及材料厂商。现按不同类别统计如下:

总部所在地:上海25家、深圳17家、北京11家、苏州8家、杭州7家、无锡6家、珠海2家、长沙2家、南京2家、合肥2家、天津2家,其余几个城市各1家;

技术类别(一家公司仅归入1个类别):AI芯片1家、EDA/IP有5家、IDM有 6家、功率器件7家、MCU有9家、存储器有10家、处理器厂商11家、传感器厂商11家、电源管理11家、模拟芯片8家、16家、无线亿元(估算),其中最高197亿,最低1.11亿,中位数为11亿;超过10亿元的有53家。

2022财年净利润:100家公司利润总额为284亿元(估算),其中最高29亿,最低(-12)亿,中位数为1.3亿;超过1亿元的有59家。

研发人员:100家公司研发人员合计41331人,其中最高1993人,最低44人,中位数为295人;研发人员超过500人的有32家。

研发投入占比:100家公司研发投入占营收的比例平均为24%,其中最高366%,最低4 %,中位数为16%;研发占比超过20%的有41家。

累积专利(仅限发明专利)数量:100家公司累积发明专利合计为23218件,其中最高4364件,最低7件,中位数63件;累积专利数量超过200件的有21家。

综合实力指数排名第一的华润微(447),2022年营收和利润分别为100.6和26.2亿元,而去年排名第一的韦尔股份(豪威

)今年降至第四名,其2022年营收和利润分别为197和10亿元(估算),比2021年有明显下降。在综合实力指数排名Top 25中,有5家处理器公司、4家IDM公司、4家通信公司、5家存储器公司、3家功率器件公司、2家传感器公司、1家MCU公司,以及1家模拟芯片公司。

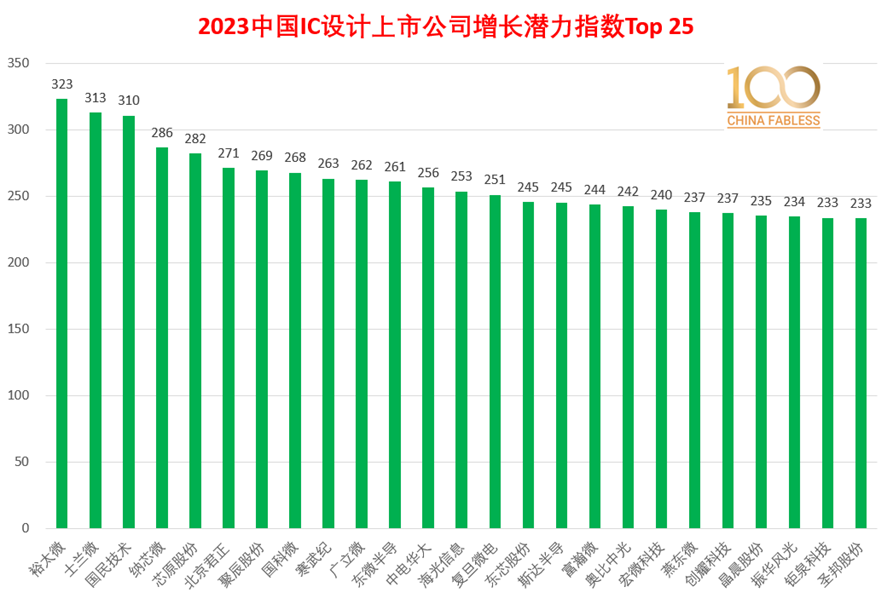

增长潜力指数排名第一的裕太微(323)最近才科创板挂牌上市,其2022年营收和利润分别为4.03和0亿元,但过去3年营收增长特别高。去年排名第一的北京君正今年降至第六名,其2022年营收和利润分别为56和9亿元(估算)。

在增长潜力指数排名Top 25中,有4家处理器公司、4家IDM公司、2家通信公司、2家存储器公司、3家功率器件公司、2家传感器公司、2家MCU公司、3家模拟芯片公司、2家EDA/IP估算,以及1家AI芯片公司。

同时进入综合实力和增长潜力Top 25的公司有9家,分别是:北京君正、复旦微电、东微半导、富瀚微、斯达半导、圣邦股份、晶晨股份、国科微、聚辰股份。

10大技术类别仅展示综合加权指数排名,每个类别下公司的相应业务营收、毛利率、研发占比、研发人员及发明专利数量等信息没有公布。

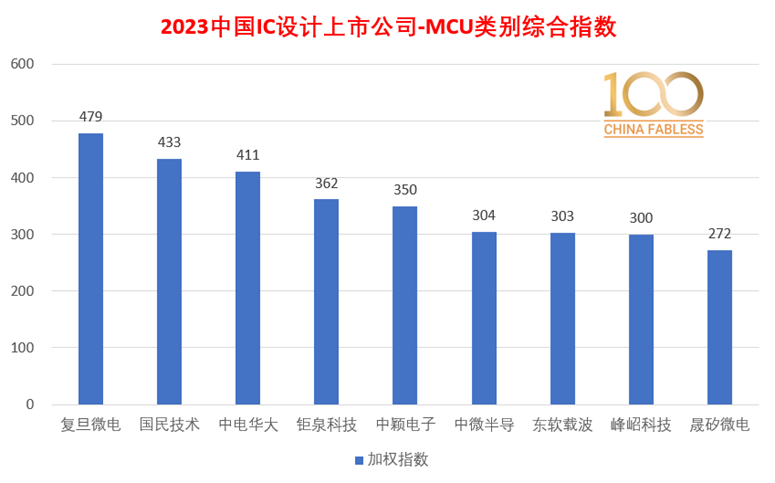

MCU类别有9家上市公司,其中综合实力指数最高的是复旦微电(228),其2022年营收和利润分别为35和11亿元,其MCU业务包括

卡与安全芯片+智能电表MCU,营收占比约为40%,毛利率约为47%半岛·综合体育(中国)官方网站。增长潜力最高的是国民技术(310),其2022年营收和利润分别为12.3亿元和亏损2500万元(估算);其MCU业务占比约50%,毛利率约为51%。

模拟芯片类别有8家上市公司,其中综合实力和加权指数最高的是圣邦微,其2022年营收和利润分别为32和10亿元(估算);模拟

链业务占比其总营收的1/3,毛利率为65%。增长潜力最高的是纳芯微(286),其2022年营收和利润分别为16.7和2.3亿元;模拟信号链业务占比为70%,毛利率为51%。

处理器类别的上市公司有11家,其中综合实力最高的是紫光国微(421),其2022年营收和利润分别为70和29亿元(估算);安全芯片和

等处理器业务约占总营收的80%,毛利率为62%。增长潜力最高的是国科微(268),其2022年营收和利润分别为42和2亿元(估算);其处理器业务包括视频编、闪存主控芯片以及物联网处理器芯片等,但毛利率较低(18%)。

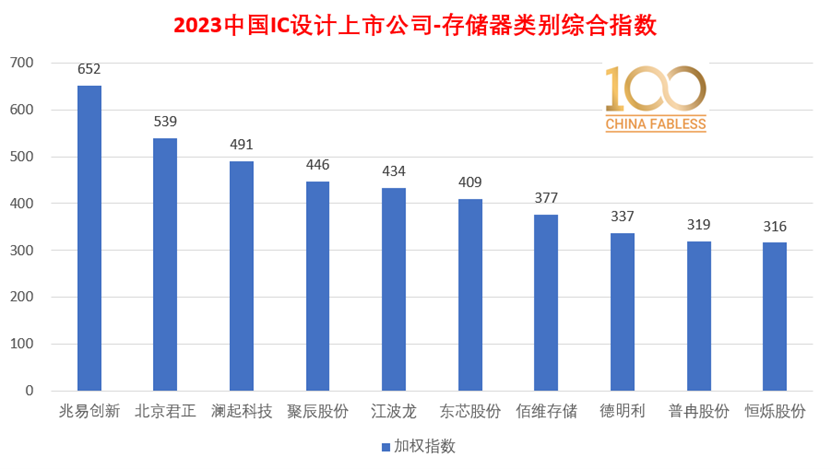

存储器类别的上市公司有10家,其中综合实力指数最高的是兆易创新(433),该公司也是加权指数(综合实力+增长潜力)最高的(652)。其2022年营收和利润分别为88和26亿元(估算),其中存储器业务营收占比约为60%,毛利率约为39%。增长潜力指数最高的是北京君正(271),其2022年营收和利润分别为56和9亿元(估算);收购的子公司ISSI存储器业务占总营收的80%,毛利率为37%。

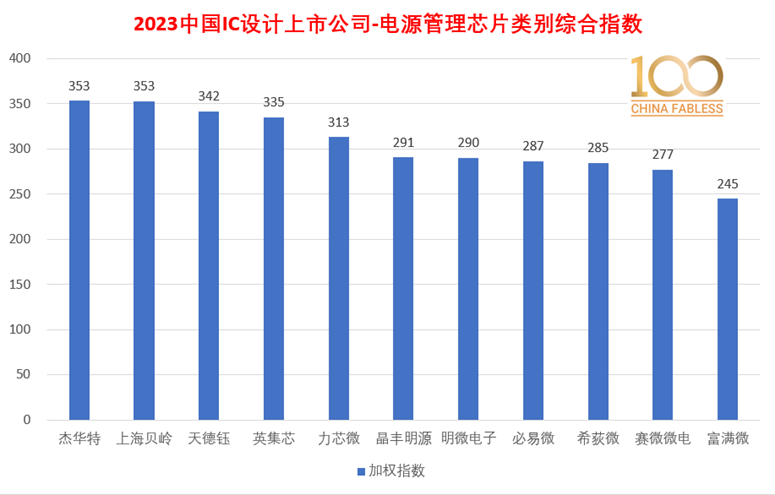

管理类别的上市公司有11家,其中综合实力最高的是上海贝岭(168),其2022年营收和利润分别为19和4.5亿元(估算);PMIC业务占总营收的30%,毛利率为35%。增长潜力和加权指数最高的是杰华特,其2022年营收和利润分别为14.5和1.6亿元;PMIC业务的毛利率为24%。

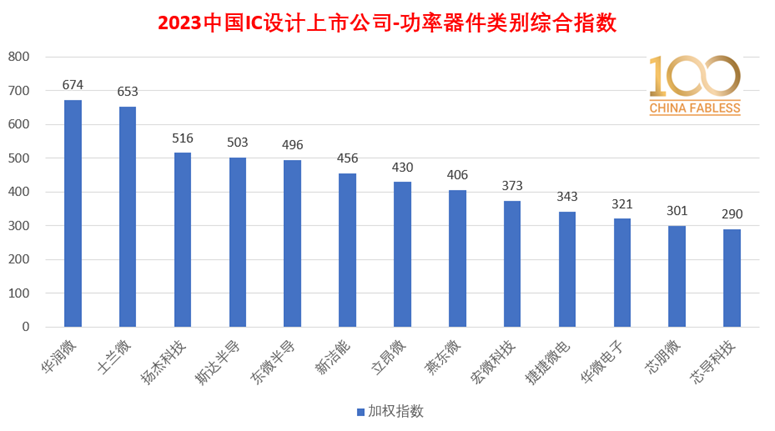

功率器件类别的上市公司有13家(6家是IDM),其中综合实力最高的是华润微(447),其2022年营收和利润分别为101和26亿元;功率器件业务占总营收的40%,毛利率为37%。增长潜力最高的是士兰微,其2022年营收和利润分别为80和9.5亿元(估算);功率器件业务约占50%,毛利率为30%。

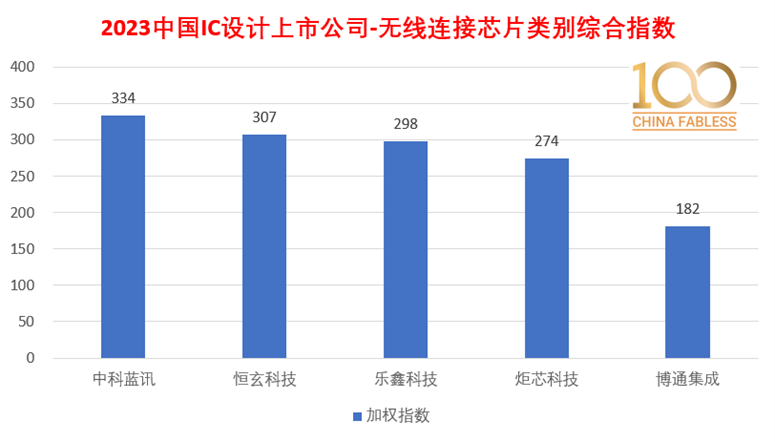

无线连接芯片类别的上市公司有5家,其中综合实力和增长潜力最高的均是中科蓝讯,其2022年营收和利润分别为10.8和1.4亿元;无线%。

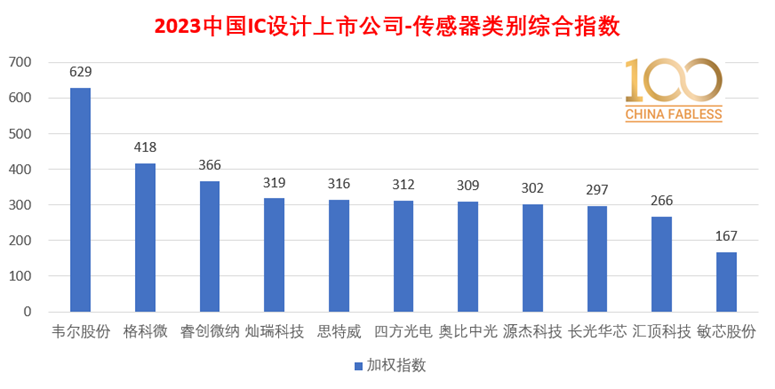

传感器类别的上市公司有11家(3家是IDM),其中综合实力最高的是韦尔股份(413),其2022年营收和利润分别为197和10亿元;传感器业务占总营收的70%,毛利率为33%。增长潜力最高的是奥比中光,其2022年营收和利润分别为3.5亿元和亏损2.8亿元,其3D传感器业务的毛利率为44%。

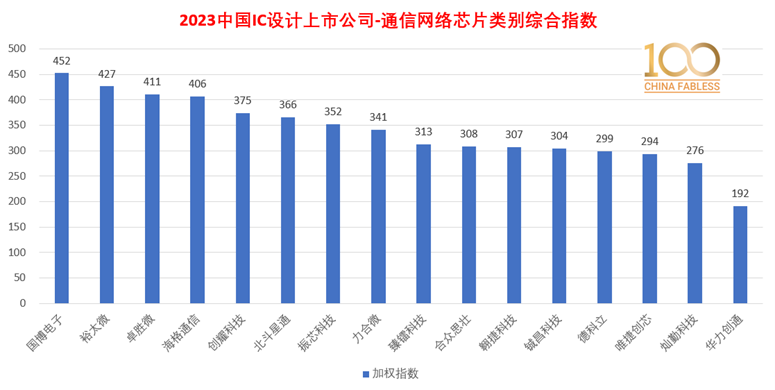

(238),其2022年营收和利润分别为34.6和5.2亿元;其以有源相控阵 T/R 组件为主的通信业务毛利率为31%。增长潜力最高的是裕太微,其2022年营收和利润分别为4亿元和0元,其以太网物理层芯片业务的毛利率为23%。

一家,其2022年营收和利润分别为7.3和亏损11.6亿元。尽管其研发投入很大,增长潜力指数也不错,但其综合实力指数在这100家上市公司中是最低的,加权指数也是最低的。结语

2021年,当我们第一次对本土IC设计行业的上市公司进行量化评估时,仅筛选出35家上市公司;2022年,我们挑选出70家公司进行排名对比;今年增加到100家公司,这无疑为我们的评估分析增加了工作量和难度,但我们的分析师团队都很乐意做,因为我们欣喜地看到越来越多的国产IC设计公司有机会通过上市融资来加强研发投入和市场拓展。如果仅仅对这100家公司的营收和利润做个对比,还无法揭示出众多中小型IC设计公司的真实情况。我们对这些公司进行分类评估,这样对投资者、半导体专业人士和需要选购芯片的系统厂商会有更大的价值。

您对本文有什么看法?欢迎在传感器专家网公众号本内容底下留言讨论,或在中国最大的传感社区:传感交流圈中进行交流。

) /

品牌价值榜海外榜TOP50” /

及其整体表现 /

投资者关系管理最佳实践”榜单,海格通信(SZ 002465)成功入选该项荣誉榜单,充分体现了

投资者关系管理最佳实践”荣誉 /

4月1日下午,全球最大的技术信息集团ASPENCORE旗下中文媒体站《电子工程专辑》发布了2024年最新“

人工智能相关企业持续被资金关注,在AI需求旺盛的带动下台积电股价水涨船高,台积电重回全球十大

实体列入“未经核实清单”(UVL清单),本次被“拉黑”的实体大部分为电子类企业,值得一提的是包含了一

) /

百强企业奖” /

价值评选“北交所10强” /

价值30强 /

传感行业规格较高的产业盛事,备受行业及各界关注。 在5日下午举行的大会分会场活动国际传感器企业

) /

喜讯 9月22日,由阿拉善盟行政公署联合证券时报社主办的“秉承绿色发展 彰显社会责任——阿拉善

了当前全球MEMS产业情况。 同时,更新了最新一期(2022年)全球MEMS厂商TOP 30